个人如何养卡提额,各位卡友都还不是很清楚吧,今天小编给大家带来详细的介绍,大家可以阅读一下,希望能给你带来参考价值。

信用卡养卡提额的核心逻辑是什么?

信用卡提额的本质是银行对持卡人信用评估和盈利能力的综合判断。银行会通过持卡人的消费行为、还款记录、资产状况等多维度数据,评估是否值得提高授信额度。简单来说,你需要让银行看到三点:有消费能力、有还款能力、能为银行创造收益。

从银行风控角度看,理想的持卡人画像包括:稳定的消费频次、多元化的消费场景、按时足额还款、适度使用分期业务、持有银行其他金融产品等。这些行为能够证明持卡人既有真实消费需求,又具备良好的财务管理能力。

日常消费如何操作才能有效养卡?

养卡的关键在于模拟真实消费场景,保持合理的刷卡频次和金额分布。建议每月刷卡次数保持在25-30笔以上,消费金额占总额度的60%-80%之间,避免长期空卡或刷爆额度。

具体操作要点包括:

- 消费场景多样化:超市、餐饮、加油、网购、娱乐等不同类型商户

- 单笔金额有大有小:避免每笔都是整数或固定金额

- 刷卡时间分散:工作日、周末、早晚不同时段都有消费

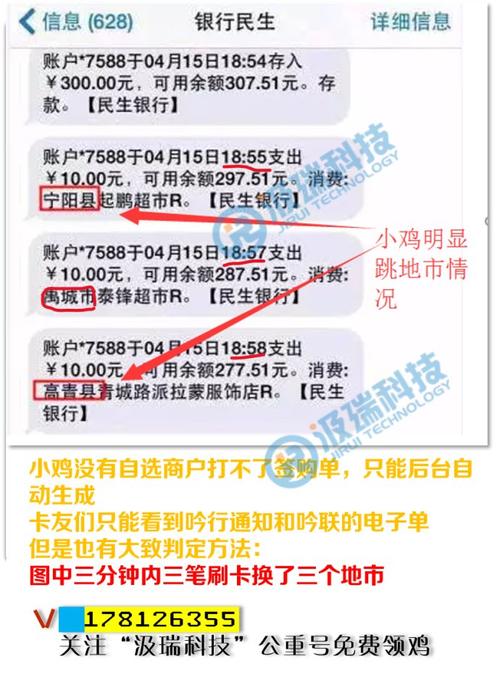

- 避免异常交易:深夜大额刷卡、短时间内多笔交易、频繁在同一商户消费

- 适当使用分期和最低还款:偶尔使用能为银行创造利息收益

| 消费类型 | 建议占比 | 刷卡要点 |

|---|---|---|

| 日常小额消费 | 40-50% | 超市、便利店、餐饮,单笔50-500元 |

| 中等金额消费 | 30-40% | 百货、服饰、娱乐,单笔500-3000元 |

| 大额消费 | 10-20% | 家电、旅游、教育,单笔3000元以上 |

| 线上消费 | 20-30% | 电商平台、外卖、打车等 |

小编观点:养卡不是投机取巧,而是培养良好的用卡习惯。与其刻意制造消费痕迹,不如把信用卡真正融入日常生活,该用就用,该还就还。银行的风控系统越来越智能,虚假消费很容易被识别,反而会影响提额甚至导致降额封卡。

购买银行理财产品对提额有多大帮助?

购买发卡银行的理财产品确实能够提升持卡人在银行系统中的综合评级,从而增加提额成功率。这不仅能帮助银行完成理财产品销售业绩,更重要的是向银行证明你具备一定的资产实力和理财意识。

购买银行理财产品,帮助银行完成理财产品销售业绩,还能在某种程度上说明持卡人是有一定理财能力的客户,因此对于信用卡的使用会更合理,银行更愿意为你提升信用卡额度。

建议根据自身财务状况选择:

- 定期存款或结构性存款:风险低,适合保守型客户

- 银行理财产品:收益适中,期限灵活

- 基金定投:通过银行渠道购买,增加资金往来

- 贵金属积存:小额定投,长期持有

需要注意的是,购买理财产品的金额和期限要与信用卡额度相匹配,一般建议理财金额达到信用卡额度的1-2倍,持有时间至少3个月以上,效果会更明显。

需要特别注意的风险点:

- 单月刷卡金额过大:如月刷百万级别,容易引起银行关注

- 频繁整数交易:如多次刷9999元、5000元等整数

- 非营业时间交易:深夜在实体店大额刷卡

- 同一商户高频交易:短期内在同一POS机反复刷卡

- 刷卡后立即还款再刷:明显的套现特征

信用卡提额的最佳申请时机是什么时候?

提额申请的时机选择直接影响成功率,一般建议在用卡6个月以上、近期消费活跃、无逾期记录的情况下申请。银行通常每3-6个月会进行一次系统评估,主动提额或接受持卡人申请。

最佳申请时机包括:

- 持卡满6个月后:银行有足够数据评估用卡行为

- 大额消费后:如购买家电、旅游支出后,额度不够用时

- 收入提升时:工资上涨、年终奖到账等财务状况改善

- 银行活动期:信用卡中心有提额促销活动时

- 账单日前后:此时银行更新数据,系统评估更准确

申请提额的注意事项:

- 不要频繁申请:两次申请间隔至少3个月

- 准备证明材料:收入证明、资产证明、社保公积金等

- 选择合适渠道:APP、客服电话、网点柜台各有优势

- 态度诚恳:说明提额理由,如额度不够日常使用

小编观点:提额不是越快越好,而是要水到渠成。与其频繁申请被拒,不如踏实养卡3-6个月,让数据说话。我见过太多朋友急于求成,反而因为频繁申请被银行标记为高风险客户。记住,信用是时间积累出来的,提额也是。

不同银行的提额策略有什么差异?

各家银行的风控标准和提额偏好存在明显差异,了解不同银行的特点能够更有针对性地养卡。国有大行注重稳定性,股份制银行看重消费活跃度,外资银行偏爱高端客户。

| 银行类型 | 提额特点 | 养卡重点 |

|---|---|---|

| 国有大行 | 提额慢但稳定,重视资产 | 存款、理财、代发工资 |

| 股份制银行 | 提额快,看重消费 | 高频刷卡、分期业务 |

| 城商行 | 提额灵活,门槛较低 | 本地消费、绑定APP |

| 外资银行 | 提额严格,重视高端客户 | 境外消费、高端商户 |

具体银行的养卡建议:

- 工商银行:注重存款和理财,建议开通工资卡并购买理财产品

- 招商银行:消费导向,多刷卡、多分期,掌上生活APP活跃度高

- 交通银行:喜欢境外消费,最红星期五活动多参与

- 中信银行:重视商旅消费,酒店、机票类交易加分

- 浦发银行:万用金使用、分期业务对提额帮助大

养卡过程中最容易踩的雷区有哪些?

即使是正常养卡,也可能因为一些不当操作触发银行风控,避免这些常见错误能大幅提升养卡成功率。

高危操作清单:

- 刚激活就大额消费:新卡激活后立即刷空额度

- 长期最低还款:连续多月只还最低还款额

- 频繁取现:现金提取比例过高

- 逾期记录:哪怕一次逾期都会严重影响提额

- 多头授信:短期内申请多张信用卡

- 账单分期后提前还款:让银行赚不到利息

- 只在优惠商户消费:明显的薅羊毛行为

- 刷卡后秒还款:资金回流特征明显

正确的风险防范措施:

- 保持适度负债:信用卡总授信不超过年收入的2倍

- 分散还款时间:不要总在账单日当天还款

- 留有余额:不要每次都刷到一分不剩

- 保留消费凭证:重要交易保留小票或电子凭证

- 关注银行通知:及时回应银行的核实电话或短信

小编观点:养卡最大的雷区就是"太刻意"。银行的风控系统经过多年优化,对异常行为的识别能力很强。与其研究各种技巧,不如回归本质——把信用卡当作支付工具正常使用,该消费消费,该还款还款。真实的消费数据才是最好的提额凭证,任何投机取巧都可能适得其反。

可参考的法规与公开资料来源

- 《中国人民银行关于信用卡业务有关事项的通知》

- 《银行卡业务管理办法》

- 各商业银行信用卡章程及用卡指南

- 中国银联官方网站关于信用卡使用规范

- 《刑法》第225条关于非法经营罪的相关规定

- 中国人民银行征信中心官方信息