从此信用卡以卡养卡提额不翻车,各位卡友都还不是很清楚吧,今天小编给大家带来详细的介绍,大家可以阅读一下,希望能给你带来参考价值。

银行为什么愿意给持卡人提额?

银行提额的核心逻辑在于风险可控和盈利能力两个维度。从风控角度看,银行需要确认持卡人具备稳定的还款能力和良好的信用习惯;从盈利角度看,银行更青睐那些能带来手续费、利息收入且资金周转频繁的优质客户。这就是为什么新卡需要养3个月才能提额,以卡办卡要求6个月用卡记录的根本原因——银行需要足够的数据样本来评估你的信用价值。

具体来说,银行的风控系统会重点关注以下几个指标:

- 按时还款率:是否每期都能在还款日前足额还款

- 额度使用率:每月刷卡金额占总额度的比例(建议保持在60%-80%)

- 消费场景多样性:是否在不同类型商户有真实消费

- 盈利贡献度:是否通过分期、取现等方式让银行获得收益

| 银行关注指标 | 优质表现 | 风险表现 |

|---|---|---|

| 还款记录 | 连续3个月以上全额还款 | 最低还款或逾期记录 |

| 刷卡频率 | 每月25-35笔小额多笔 | 单笔大额或月刷卡不足10笔 |

| 消费类型 | 餐饮、超市、加油等多元场景 | 集中在批发类或单一商户 |

| 额度使用 | 60%-80%区间循环使用 | 长期空卡或持续刷爆 |

小编观点:很多人误以为把卡刷爆就能提额,实际上银行更看重的是"安全的高频使用"。就像谈恋爱,你得让对方既觉得你靠谱,又能从你身上得到价值,银行才会愿意给你更高的信用额度。

新卡前三个月应该怎么养?

新卡激活后的前90天是建立信用基础的黄金期,这个阶段的核心目标是向银行证明两件事:你有真实的消费需求,你有稳定的还款能力。在这个阶段,建议采取"小额高频+全额还款"的策略,每月保持20-30笔消费记录,单笔金额控制在授信额度的5%-15%之间,总消费额占比50%-70%。

具体操作要点包括:

- 首刷时间:开卡后3天内完成首笔消费,金额建议在100-500元之间

- 消费分布:每周保持5-8笔消费,避免集中在某一天大量刷卡

- 商户类型:优先选择超市、餐饮、加油站等带积分的标准类商户

- 还款方式:前三个月务必全额还款,展示充足的资金实力

- 账单周期:可以采用"刷卡-还款-再刷卡"的循环模式提高资金周转率

养卡阶段

操作重点

注意事项

小编观点:前三个月就像试用期,你的每一笔消费都在银行的风控模型里留下痕迹。千万别急着套现或做大额分期,先把信用基础打牢,后面提额才会顺风顺水。记住,银行不怕你用卡,就怕你用得不规范。

如何通过刷卡频率和场景提升提额概率?

刷卡的频率和多样性是银行评估持卡人消费能力的两大核心指标。理想的刷卡模式是每月保持30笔以上交易,消费金额达到授信额度的60%-75%,同时覆盖餐饮、购物、娱乐、交通等至少5种以上消费场景。这种消费模式能让银行系统判定你是真实用卡而非套现,从而大幅提升提额成功率。

关于刷卡场景的选择,需要重点关注以下几类商户:

- 高积分商户:大型超市、百货商场、品牌餐饮(费率0.6%,银行分润最高)

- 生活类商户:加油站、便利店、药店(真实消费特征明显)

- 娱乐类商户:电影院、KTV、健身房(展示生活品质)

- 线上消费:电商平台、外卖平台(符合现代消费习惯)

需要特别避免的刷卡行为包括:

- 频繁在同一POS机刷卡

- 刷卡金额出现规律性整数(如5000、10000)

- 非营业时间在实体店消费

- 短时间内在不同城市刷卡

- 集中在批发类、房地产类等零费率商户

| 商户类型 | 费率标准 | 银行分润 | 提额价值 |

|---|---|---|---|

| 标准类(餐饮、百货) | 0.6% | 0.42% | ★★★★★ |

| 优惠类(超市、加油) | 0.38% | 0.27% | ★★★★☆ |

| 减免类(医院、学校) | 0% | 0% | ★☆☆☆☆ |

| 批发类(封顶机) | 封顶26元 | 极低 | ★☆☆☆☆ |

还款策略对提额有多大影响?

还款能力是银行风控体系中权重最高的评估因素,直接决定了银行是否敢给你提额。从银行角度看,一个连续6个月全额还款的客户,其信用价值远高于只做最低还款的客户。建议采用"多次还款法",即不等到账单日才还款,而是有资金就还一部分,这样既能降低账户负债率,又能提高资金周转效率,让银行看到你的资金流动性。

科学的还款策略应该包括:

- 账单日前还款:在账单生成前还款可降低账单金额,优化负债率

- 分次还款:每月还款2-3次,展示持续的现金流入能力

- 全额还款为主:至少80%的账单周期要全额还款

- 偶尔分期:每季度可做1-2次小额分期,让银行赚取利息

- 避免最低还款:长期最低还款会被系统标记为高风险客户

小编观点:还款就像考试交卷,全额还款是满分答卷,分期还款是良好,最低还款是及格线,逾期就是不及格。银行不会给一个经常"及格"的学生发奖学金,提额也是同样的道理。如果真的资金紧张,宁可做3期短期分期,也别长期最低还款。

取现和分期真的能帮助提额吗?

适度的取现和分期确实能加速提额进程,但前提是要掌握正确的节奏和比例。银行的盈利模式决定了它更喜欢那些能带来手续费和利息收入的客户,但过度取现或频繁分期反而会被系统判定为资金紧张,产生反效果。建议的操作频率是:每2-3个月取现一次,金额不超过授信额度的30%;每季度做一次分期,选择3-6期的中短期分期,金额控制在单笔消费的2000-5000元区间。

关于取现和分期的具体操作建议:

| 操作类型 | 建议频率 | 金额比例 | 注意事项 |

|---|---|---|---|

| ATM取现 | 每2-3个月一次 | 不超过额度30% | 农行等部分银行不建议取现 |

| 账单分期 | 每季度1次 | 2000-5000元 | 选择3-6期,避免长期分期 |

| 消费分期 | 偶尔为之 | 单笔大额消费 | 优先选择银行主推的免息分期 |

| 现金分期 | 谨慎使用 | 不超过额度50% | 利率较高,非必要不使用 |

不同银行对取现和分期的偏好也有差异:

- 招商银行:喜欢账单分期,每季度做一次3期分期效果明显

- 交通银行:对取现较为友好,适度取现有助于提额

- 农业银行:对取现非常敏感,建议避免取现操作

- 中信银行:偏好消费分期,大额消费后分期提额效果好

- 浦发银行:综合评估,刷卡+分期组合策略最有效

以卡养卡有哪些必须避开的雷区?

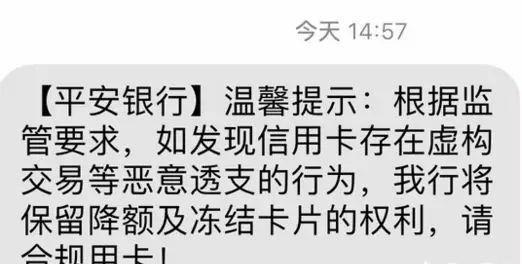

以卡养卡虽然是常见的资金周转方式,但操作不当极易触发银行风控系统,导致降额、封卡甚至影响征信。最危险的行为包括:在同一台POS机上反复刷卡、刷卡后立即全额还款再刷出、频繁大额整数交易、跨地区异常消费等。这些行为都会被银行系统识别为套现特征,一旦被标记,不仅提额无望,还可能面临账户冻结的风险。

必须严格避免的高风险操作:

- 刷卡时间异常:凌晨或非营业时间在实体店消费

- 金额特征明显:连续出现9998、19999等接近整数的金额

- 地域跳跃:短时间内在不同城市刷卡(如1小时内北京、上海各刷一笔)

- 商户单一:90%以上交易集中在批发、房产等特定行业

- 秒刷秒还:刷卡后立即还款,然后再次刷出

- 空卡操作:长期保持零余额或负余额状态

| 风险行为 | 风控等级 | 可能后果 |

|---|---|---|

| 同一POS机频繁刷卡 | 高危 | 直接封卡或降额 |

| 大额整数交易 | 高危 | 触发人工审核,要求提供消费凭证 |

| 非营业时间消费 | 中危 | 累计多次会被系统标记 |

| 跨地区异常刷卡 | 中危 | 可能冻结卡片要求核实身份 |

| 长期最低还款 | 低危 | 影响提额,但不会封卡 |

小编观点:以卡养卡的本质是利用账单周期差进行资金周转,但千万别把银行当傻子。现在的风控系统都是AI算法,你的每一笔交易都在大数据模型里被分析。与其冒险走钢丝,不如老老实实模拟真实消费,慢就是快,稳就是赢。见过太多人因为贪图方便用跳码机,最后卡片全军覆没的案例了。

不同额度阶段的养卡策略有何区别?

信用卡额度从2000元到5万元以上,每个阶段的养卡重点和提额策略都有显著差异。低额度阶段(2000-10000元)的核心是建立信用基础,重点在于高频小额消费和按时全额还款;中额度阶段(10000-30000元)需要展示消费能力升级,适当增加单笔消费金额和分期频率;高额度阶段(30000元以上)则要注重资产证明和综合贡献度,可以通过购买理财、存款等方式提升在银行的综合价值。

| 额度区间 | 养卡重点 | 刷卡策略 | 提额周期 |

|---|---|---|---|

| 2000-5000元 | 建立信用记录 | 每月30笔以上,单笔50-300元 | 3个月 |

| 5000-10000元 | 稳定消费习惯 | 每月25笔以上,单笔200-800元 | 3-6个月 |

| 10000-30000元 | 提升消费层级 | 每月20笔以上,单笔500-3000元 | 6个月 |

| 30000-50000元 | 展示资产实力 | 保持高质量消费,增加资产证明 | 6-12个月 |

| 50000元以上 | 综合金融贡献 | 多产品组合,提升客户等级 | 12个月以上 |

针对不同额度的具体操作建议:

- 2K-5K额度:重点养成刷卡习惯,每天至少1笔消费,3个月后主动申请提额到8K-1W

- 5K-1W额度:开始做小额分期(2000元左右分3期),每2个月取现一次500-1000元

- 1W-3W额度:增加单笔消费金额,适当在高端商户消费,每季度做一次3000-5000元分期

- 3W-5W额度:保持稳定消费,同时向银行提供资产证明(房产、车产、存款等)

- 5W以上额度:注重综合金融贡献,购买银行理财、基金等产品,提升VIP等级

多张信用卡应该如何协调养卡?

持有多张信用卡时,合理分配使用频率和还款节奏是关键。建议采用"主力卡+辅助卡"的策略,选择2-3张作为主力卡重点养护,其余卡片保持低频使用即可。主力卡的选择标准包括:银行提额政策友好、权益丰富、额度有提升空间。同时要注意错开各卡的账单日和还款日,避免资金压力集中,利用账单周期差实现资金的高效周转。

多卡管理的实用技巧:

- 账单日规划:将各卡账单日分散在每月的上旬、中旬、下旬,形成资金接力

- 功能分工:消费卡、周转卡、权益卡各司其职,避免功能重叠

- 额度互补:高额度卡用于大额消费,低额度卡用于日常小额高频

- 银行分散:不要所有卡都集中在一两家银行,分散风险

- 定期清理:对于长期不用的卡片及时注销,避免年费和管理成本

| 卡片类型 | 使用频率 | 养卡目标 | 适用场景 |

|---|---|---|---|

| 主力消费卡 | 每月25-35笔 | 快速提额到5万以上 | 日常高频消费 |

| 周转备用卡 | 每月10-15笔 | 保持活跃度 | 账单日周转使用 |

| 权益特色卡 | 按需使用 | 享受权益即可 | 机场、酒店、积分兑换 |

| 备用应急卡 | 每月3-5笔 | 防止被冻结 | 保持卡片活跃 |

小编观点:信用卡不是越多越好,而是要精而不杂。我见过有人手里十几张卡,结果每张都养不好,最后额度都上不去。建议普通人保持3-5张卡就够了,把精力集中在主力卡上,其他卡片只要不被冻结就行。记住,银行看的是你的用卡质量,不是数量。

可参考的法规与公开资料来源

- 中国人民银行《信用卡业务管理办法》

- 银保监会关于信用卡风险提示的相关公告

- 各商业银行官方网站信用卡使用规则说明

- 《银行卡收单业务管理办法》关于商户分类及费率标准

- 征信管理条例及个人信用报告解读指南