信用卡拿给养卡人养卡提额,各位卡友都还不是很清楚吧,今天小编给大家带来详细的介绍,大家可以阅读一下,希望能给你带来参考价值。

把信用卡交给养卡人代养靠谱吗?

市面上的养卡人或养卡公司存在极高的资金安全风险和违规操作风险,不建议将信用卡交给他人代养。所谓的"养卡提额"服务,本质上是通过模拟真实消费、频繁小额交易等手段制造用卡活跃度,但这种操作往往涉及套现、虚假交易等违规行为,一旦被银行风控系统识别,不仅无法提额,还可能导致降额、封卡甚至影响个人征信。

养卡服务的主要风险包括:

- 资金安全隐患:卡片和密码交给他人后,存在盗刷、信息泄露的可能

- 违规套现风险:养卡人多使用POS机或虚拟商户进行套现操作,属于违法行为

- 高额手续费:养卡服务通常收取消费额1%-3%的手续费,长期累积成本高昂

- 征信受损:异常交易被银行监控后,可能被认定为恶意套现,影响征信记录

| 养卡方式 | 风险等级 | 可能后果 |

|---|---|---|

| 交给养卡公司代养 | 极高 | 资金被盗、信息泄露、卡片被封 |

| 使用养卡APP/POS机 | 高 | 涉嫌套现、触发风控、降额封卡 |

| 自己正常多元消费 | 低 | 安全合规、稳步提额 |

小编观点:任何承诺"快速提额"的养卡服务都不可信。银行的风控系统越来越智能,能够精准识别异常交易模式。与其冒险把卡交给陌生人,不如掌握正确的用卡方法,通过真实消费和良好信用记录来实现提额。

银行是如何判断信用卡使用情况的?

各家银行都建立了完善的风控模型和大数据分析系统,能够实时监控持卡人的消费行为、还款习惯、交易场景等多维度数据。银行评估信用卡使用情况主要关注以下几个核心指标:消费频率、消费多样性、还款记录、负债率以及异常交易特征。

银行风控系统的主要监测维度:

- 消费时间分布:是否集中在非营业时间或深夜大额交易

- 商户类型多样性:是否涵盖餐饮、购物、娱乐、教育等真实生活场景

- 交易金额特征:是否频繁出现整数金额或接近额度上限的交易

- 地理位置逻辑:短时间内是否在不同城市出现交易(排除合理出差旅行)

- 还款行为模式:是否按时足额还款,是否频繁最低还款或逾期

提额方式

适用条件

提额幅度

生效时间

对于需要临时提额的情况,工行持卡满3个月的客户可以拨打客服热线95588,向客服专员说明用途(如旅游、装修、大额消费等),申请临时额度调整。临时额度通常可以在原有额度基础上提升30%-100%,有效期结束后自动恢复到原额度。

小编观点:工行的提额机制相对保守但稳定,不要期待短期内大幅提额。建议重点维护工行的综合客户关系,比如办理工资卡、购买理财产品、保持一定存款等,这些都会成为提额的加分项。同时,工行特别看重真实消费场景,避免在同一商户反复大额交易。

科学养卡提额的正确方法是什么?

真正有效的养卡提额方法是模拟真实生活消费场景,保持良好的信用记录和合理的负债率。这不是通过技术手段欺骗银行系统,而是通过规范用卡行为向银行证明你的消费能力和还款能力,从而获得额度提升的机会。

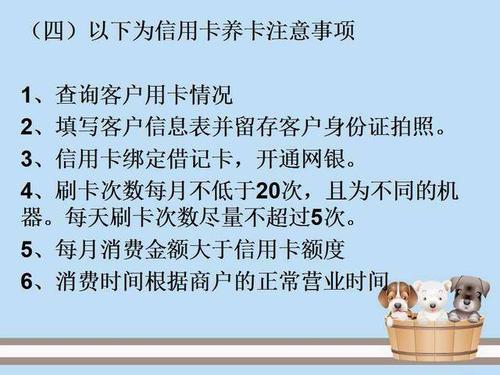

科学养卡的核心策略包括以下几个方面:

1. 提高消费频率和多样性

每月保持15-25笔消费记录,覆盖餐饮、超市、加油、网购、娱乐、教育等多种消费场景。避免只在单一类型商户消费,也不要长期零消费后突然大额交易。小额高频的消费模式比单笔大额消费更能体现真实用卡需求。

2. 控制额度使用率在合理区间

每月消费金额控制在总额度的30%-70%之间最为理想。额度使用率过低(低于10%)会让银行认为你不需要更高额度;使用率过高(超过90%)则可能被判定为资金紧张,存在风险。账单日前适当降低使用率,可以优化征信报告上的负债数据。

3. 坚持按时全额还款

这是最基本也是最重要的原则。即使偶尔资金紧张,也要保证至少还最低还款额,避免逾期记录。有条件的情况下尽量全额还款,减少利息支出。频繁使用分期或最低还款虽然能给银行带来收益,但也会被视为还款能力不足的信号。

4. 避免高风险操作

严格避免以下行为:频繁取现、经常刷空额度、在非营业时间大额交易、短时间内多地交易、长期在同一POS机消费、交易金额总是整数等。这些都是典型的套现特征,极易触发风控。

| 用卡行为 | 推荐做法 | 应避免的做法 |

|---|---|---|

| 消费频率 | 每月15-25笔,分散在不同日期 | 长期不用或突然密集交易 |

| 消费金额 | 大小额结合,符合生活逻辑 | 总是整数金额或接近额度上限 |

| 商户类型 | 餐饮、购物、娱乐等多元化 | 只在批发类、房产类商户消费 |

| 还款方式 | 按时全额还款 | 频繁最低还款或逾期 |

| 取现行为 | 紧急情况偶尔为之 | 频繁取现或取现后立即还款 |

不同银行的提额周期和特点有哪些?

各家银行的提额政策和审核标准存在明显差异,了解不同银行的提额特点可以帮助持卡人制定更有针对性的用卡策略。一般来说,股份制商业银行的提额速度快于国有大行,但国有大行的额度上限和稳定性更好。

| 银行类型 | 提额周期 | 提额特点 | 重点关注因素 |

|---|---|---|---|

| 工商银行 | 6个月 | 保守稳健,看重综合资产 | 存款、理财、工资代发 |

| 招商银行 | 3-6个月 | 提额相对容易,重视消费质量 | 多元消费、境外消费 |

| 交通银行 | 3个月 | 提额快但额度天花板较低 | 消费频率、刷卡金额 |

| 中信银行 | 3-6个月 | 对新客户较友好 | 账单分期、消费活跃度 |

| 浦发银行 | 3个月 | 提额幅度大但风控严格 | 真实消费场景、还款能力 |

提额申请的最佳时机通常是:持卡满银行规定的最短周期后、刚完成一笔较大金额的真实消费后、连续数月保持良好用卡记录后、个人收入或资产状况有明显改善时。避免在刚逾期后、刚办理分期后、征信查询记录过多时申请提额。

小编观点:不要把所有精力都放在单张卡的提额上,合理配置多家银行的信用卡反而能获得更高的总授信额度。每家银行保持1-2张主力卡精养,其他卡片适度使用保持活跃即可。记住,银行提额的本质是基于你的信用和消费能力,而不是技巧和套路。

如何通过合法途径快速提升信用卡额度?

在合规前提下,通过提供资产证明、增加银行贡献度、优化个人征信是最有效的快速提额方法。这些方法虽然需要一定的资金实力或时间积累,但效果远比所谓的"养卡技巧"更稳定可靠。

具体可以采取以下措施:

- 提交财力证明材料:向银行提供房产证、车辆行驶证、大额存款证明、收入证明等资料,证明你的还款能力有所提升。这是最直接有效的提额方式,部分银行可以根据资产情况直接大幅提额。

- 增加银行综合贡献度:在发卡行办理工资代发、购买理财产品、定期存款、开通贵宾账户等业务。银行更愿意给综合价值高的客户提供更高额度,这是银行客户分层管理的基本逻辑。

- 适度使用分期和增值服务:偶尔办理账单分期(不要每期都分期)、使用银行的商城积分兑换、参与银行活动等,让银行看到你的活跃度和贡献度。但要注意,过度分期会被认为还款能力不足。

- 主动申请并说明理由:在用卡一段时间后,可以主动致电客服申请提额,并说明合理用途(如装修、旅游、子女教育等)。态度诚恳、理由充分的申请更容易获得批准。

- 优化个人征信报告:减少征信查询次数(特别是信用卡和贷款审批查询)、降低整体负债率、及时还清小额欠款、保持多元化的信用记录等,都有助于提升银行对你的信用评分。

小编观点:快速提额的前提是你确实具备更高的消费能力和还款能力。如果只是为了虚荣心或者想套现周转,即使短期提额成功,后续也很难维持。建议根据自己的实际财务状况合理规划信用卡额度,不要盲目追求高额度而忽视了风险控制。

可参考的法规与公开资料来源

- 中国人民银行《信用卡业务管理办法》

- 《银行卡业务管理办法》相关规定

- 各商业银行官方网站信用卡使用规则

- 中国银联关于信用卡交易规范的公告

- 个人征信管理相关法律法规

- 银保监会关于信用卡风险提示的公开文件