光大银行怎么养卡提额,光大银行信用卡怎么养卡提额,各位卡友都还不是很清楚吧,今天小编给大家带来详细的介绍,大家可以阅读一下,希望能给你带来参考价值。

光大银行信用卡提额的核心逻辑是什么?

光大银行信用卡提额的本质是银行对持卡人信用评估和风险控制的动态调整过程。银行会综合考量持卡人的用卡活跃度、还款能力、消费质量以及资金安全性等多个维度,只有当这些指标达到银行的内部评分标准时,系统才会触发提额机制。

从银行盈利角度来看,光大银行更青睐那些能够带来稳定手续费收入、保持良好还款记录、且消费场景多元化的优质客户。因此,养卡提额的关键在于向银行证明三点:你有消费需求、你有还款能力、你能为银行创造价值。

新卡前三个月应该如何建立信用基础?

新卡激活后的前三个月是信用积累的黄金期,这个阶段的用卡表现直接影响银行对你的初始信用评级。光大银行通常会在开卡3-6个月后进行首次提额评估,因此前期的信用建设至关重要。

具体操作策略包括:

- 保持每月至少15-20笔消费记录,覆盖餐饮、超市、加油、娱乐等多元场景

- 单笔消费金额控制在总额度的30%-60%之间,避免单笔刷空

- 账单日后3天内完成全额还款,建立准时还款记录

- 适当使用分期功能(1-2次即可),让银行赚取分期手续费

- 避免在同一商户频繁大额交易,防止触发风控

| 时间节点 | 操作重点 | 注意事项 |

|---|---|---|

| 第1个月 | 建立消费习惯,小额多笔 | 避免逾期,全额还款 |

| 第2个月 | 增加消费频次,提升额度使用率至60% | 多元化消费场景 |

| 第3个月 | 适当大额消费,使用分期功能 | 可主动申请临时额度测试 |

小编观点:很多卡友急于求成,新卡一激活就大额消费或者套现,这是养卡大忌。银行风控系统会重点监控新户前三个月的交易行为,异常操作很容易导致降额甚至封卡。建议按照"小额起步-逐步增加-稳定输出"的节奏来养卡,稳扎稳打才是王道。

什么样的刷卡频率最容易获得提额?

刷卡频率是银行评估用卡活跃度的重要指标,理想的刷卡频率应保持在每月20-30笔之间,既能体现真实消费需求,又不会因过度频繁引起风控关注。

从银行收益角度分析,每笔刷卡交易银行都能获得手续费分成。以标准类商户为例,刷卡费率0.6%的分成比例为:发卡行(光大银行)占70%、收单机构占20%、银联占10%。因此,多笔带积分的标准类消费是银行最喜欢的交易类型。

高效养卡的刷卡策略:

- 工作日每天2-3笔小额消费(早餐、午餐、便利店等)

- 周末增加1-2笔中等金额消费(商场购物、餐饮娱乐)

- 每月安排2-3笔大额消费(家电、服装、旅游等)

- 避免整数交易,金额尽量带零头(如1288元、3650元)

- 刷卡时间分散在9:00-21:00之间,符合正常作息

额度使用率

银行判断

提额概率

实操技巧方面,可以采用"勤还款"策略来提高资金周转效率。例如额度1万元,消费6000元后还款5000元,再消费6000元,这样实际消费了1.2万元,但账单金额只有7000元,既提高了刷卡频次,又控制了使用率,还能向银行展示强大的还款能力。

小编观点:很多人误以为把卡刷爆才能证明额度不够用,其实这是错误的。长期保持90%以上的高额度使用率,反而会让银行担心你的还款能力。正确做法是在账单日前几天将使用率提升至70%-80%,账单出来后立即还款,这样既能体现额度需求,又能展示还款实力。

哪些消费类型最有利于提额?

并非所有消费都对提额有帮助,带积分的标准类商户消费才是银行最认可的优质交易。光大银行对不同商户类型的态度差异明显,选对消费场景事半功倍。

优质消费类型排序:

- 餐饮娱乐类:费率0.6%,带积分,银行利润最高

- 百货商场类:费率0.6%,带积分,消费真实性强

- 酒店旅游类:费率0.6%,带积分,客户质量高

- 超市加油类:费率0.38%,部分带积分,高频刚需

- 公益医疗类:费率0或0.38%,不带积分,对提额帮助小

- 批发房产类:封顶或低费率,不带积分,需谨慎

需要特别注意的是,光大银行对以下交易类型会重点风控:

- 频繁在同一商户大额交易

- 非营业时间的异常交易(如凌晨刷卡)

- 跨地区短时间内多笔交易

- 整数金额的高频交易

- 经常在批发、房产类商户消费

还款方式对提额有什么影响?

还款不仅关系到信用记录,更是向银行展示财务实力的重要途径。全额还款+提前还款+多次还款的组合策略最能获得银行好感。

光大银行认可的还款模式:

| 还款方式 | 银行评价 | 提额加分 |

|---|---|---|

| 账单日后立即全额还款 | 财务状况优秀 | ★★★★★ |

| 账单日前提前还款 | 资金充裕,周转能力强 | ★★★★★ |

| 分多次还款(还款后继续刷) | 用卡活跃,资金流动性好 | ★★★★☆ |

| 最低还款 | 有还款意愿但资金紧张 | ★★☆☆☆ |

| 分期还款 | 能为银行创收 | ★★★☆☆ |

| 逾期还款 | 信用风险高 | 负面影响 |

高阶还款技巧:采用"还款-消费-再还款"的循环模式。例如账单5000元,可以先还3000元,继续消费2000元,再还2000元,最后还清剩余部分。这种操作能让银行看到你的资金周转能力和用卡需求,同时增加了交易笔数和银行收益。

小编观点:千万不要为了省利息而长期最低还款或分期,这会让银行认为你财务状况紧张。偶尔使用1-2次分期(特别是银行主动邀请的优惠分期)可以增加银行收益,但主要还款方式应该是全额还款。记住,提额的前提是让银行既赚到钱,又放心你的还款能力。

主动申请提额的最佳时机是什么时候?

虽然光大银行会定期系统评估提额,但主动申请在合适的时机能大幅提高成功率。一般来说,用卡满3个月后就可以尝试首次申请,之后每3-6个月可申请一次。

最佳申请时机:

- 连续3个月额度使用率超过70%,且按时全额还款

- 刚完成一笔大额消费(占额度80%以上)并已还款

- 收到银行提额邀请短信或APP推送时立即申请

- 个人收入或资产状况改善(如升职加薪、购房购车)

- 账单日后3-5天,此时系统刚完成本期评估

申请提额的正确流程:

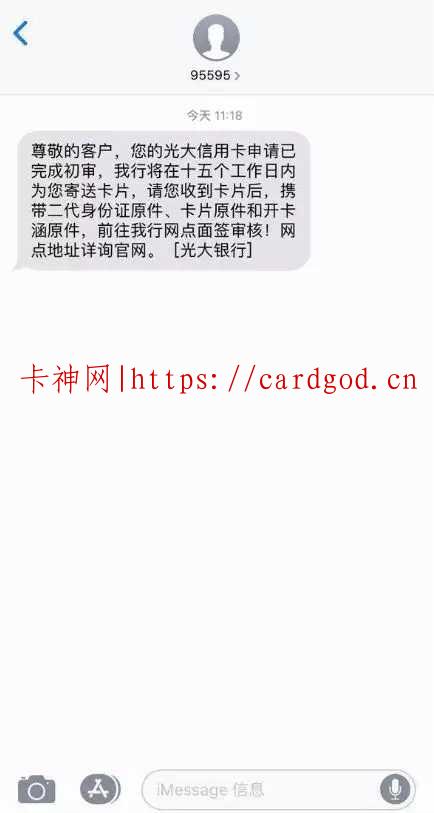

- 拨打光大银行客服热线95595,转人工服务

- 明确表示申请永久额度提升(而非临时额度)

- 说明提额理由(如消费需求增加、额度不够用等)

- 如首次被拒,询问具体原因和改进建议

- 根据客服建议继续养卡,3个月后再次申请

光大银行提额幅度一般是多少?

光大银行的提额幅度因人而异,普通提额幅度通常在20%-50%之间,优质客户可达50%-100%甚至更高。提额幅度主要取决于当前额度、用卡时长、消费质量和个人资质等因素。

| 当前额度 | 用卡时长 | 常规提额幅度 | 优质客户提额幅度 |

|---|---|---|---|

| 5000-10000元 | 3-6个月 | 2000-3000元 | 5000-8000元 |

| 10000-30000元 | 6-12个月 | 5000-10000元 | 10000-20000元 |

| 30000-50000元 | 12个月以上 | 10000-15000元 | 20000-30000元 |

| 50000元以上 | 18个月以上 | 10000-20000元 | 30000元以上 |

加速提额的辅助方法:

- 向银行提供资产证明(房产、车产、存款证明等)

- 补充收入证明(工资流水、纳税证明等)

- 开通光大银行储蓄卡并保持一定存款

- 购买光大银行理财产品

- 办理光大银行其他业务(如贷款、基金等)

小编观点:提额是一个循序渐进的过程,不要期望一次性提额到很高额度。光大银行更倾向于给持续表现良好的客户多次小幅提额,而不是一次性大幅提额。建议设定合理预期,每次提额20%-30%就很不错了,通过多次提额逐步达到理想额度。同时,如果某次申请被拒,不要频繁申请,这会留下不良记录,反而影响后续提额。

养卡过程中有哪些禁忌行为?

养卡提额的过程中,避免触发银行风控比积极养卡更重要。一旦被银行列入风险名单,不仅提额无望,还可能面临降额甚至封卡的风险。

光大银行重点监控的高风险行为:

- 套现行为:使用POS机、扫码枪等工具进行虚假交易

- 逾期还款:即使一次逾期也会严重影响信用评分

- 频繁大额整数交易:如连续刷5000、10000等整数金额

- 非营业时间交易:凌晨或深夜在实体商户刷卡

- 异地交易异常:短时间内在不同城市刷卡

- 长期空卡:刷卡后长时间不还款,额度一直为零

- 频繁申请临时额度:说明资金紧张,风险较高

- 在风险商户消费:批发、房产、珠宝等高风险行业

一旦触发风控的补救措施:

- 立即停止可疑操作,恢复正常消费模式

- 保持良好还款记录,全额按时还款

- 减少大额交易,增加小额多笔消费

- 如收到银行风控电话,如实说明消费情况

- 必要时提供消费凭证(发票、小票等)

- 暂停提额申请,等待3-6个月后再尝试

可参考的法规与公开资料来源

- 中国人民银行《银行卡业务管理办法》

- 光大银行官方网站信用卡中心公告

- 《信用卡监督管理条例》相关规定

- 银联商务标准类商户分类标准

- 光大银行信用卡章程及用卡协议

- 个人征信管理相关法规与风险提示