各家银行通用养卡提额技巧分享,各位卡友都还不是很清楚吧,今天小编给大家带来详细的介绍,大家可以阅读一下,希望能给你带来参考价值。

信用卡提额的核心逻辑是什么?

银行提额的本质是基于用户信用评估和盈利能力的动态授信调整。银行会通过持卡人的消费行为、还款记录、资金流动等多维度数据,评估持卡人的信用风险和贡献价值。只有让银行既感到资金安全,又能从中获得收益,提额才会水到渠成。

从风控角度看,银行最关注三个指标:还款稳定性、消费真实性、资金周转率。还款稳定性决定了风险等级,消费真实性影响账户活跃度评分,资金周转率则直接关系到银行的利息和手续费收入。理解这些底层逻辑,才能有针对性地制定养卡策略。

新卡前三个月应该如何操作?

新卡启用后的前三个月是建立信用基础的黄金期,这个阶段的表现会直接影响银行系统对账户的初始评级。在这个时期,持卡人需要重点做好以下几点:

- 按时全额还款:前三个月务必做到账单日后全额还款,不要分期也不要最低还款,向银行展示充足的还款能力

- 保持适度消费:每月刷卡金额控制在授信额度的30%-70%之间,既不要空置也不要刷爆

- 多元化消费场景:覆盖餐饮、购物、加油、娱乐等不同类型商户,避免单一类型消费

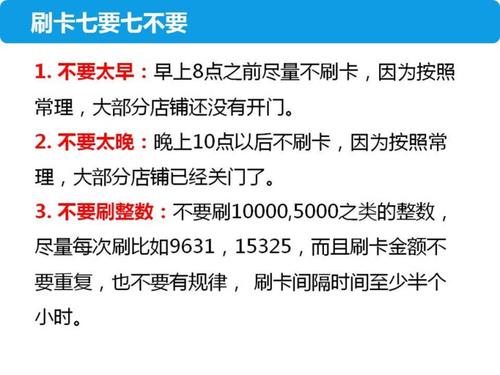

- 避免高风险操作:不要在同一POS机反复刷卡,不要整数交易,不要深夜大额消费

这个阶段的核心目标是让银行系统判定该账户为"低风险、高价值"客户,为后续提额打下坚实基础。

| 时间节点 | 操作重点 | 注意事项 |

|---|---|---|

| 第1个月 | 激活卡片,小额多笔消费 | 单笔金额不超过500元,每天2-3笔 |

| 第2个月 | 逐步增加消费金额 | 总消费达到额度的40%-50% |

| 第3个月 | 全额还款,建立良好记录 | 账单日后3天内完成还款 |

小编观点:很多人急于求成,新卡到手就大额消费或者频繁套现,这是最容易触发风控的行为。银行系统对新账户有专门的监控模型,前三个月的"乖巧"表现是获得系统信任的必经之路,千万不要因小失大。

日常养卡应该保持什么样的消费习惯?

建立良好信用基础后,日常养卡的关键在于模拟真实消费场景,保持账户活跃度。银行的风控系统会通过大数据分析识别异常交易模式,因此养卡行为必须足够"自然"。

在消费频率方面,建议每月保持15-25笔交易记录,涵盖工作日和周末、白天和晚上不同时段。消费金额要有大有小,既要有日常小额支付(如便利店、早餐店),也要有中等金额消费(如超市购物、餐厅聚餐),偶尔穿插大额消费(如家电、旅游)。

还款方式

优势

适用场景

小编观点:还款策略要因人而异。如果你的目标是快速提额,适度让银行赚点钱是必要的;如果你更注重省钱,那就坚持全额还款,提额速度可能慢一些但更稳健。关键是要根据自己的财务状况和提额需求找到平衡点。

主动申请提额的最佳时机是什么时候?

除了被动等待银行系统自动提额,主动申请提额也是重要手段,但时机选择至关重要。过早申请会被拒绝并留下记录,影响后续申请;时机成熟时申请则事半功倍。

一般来说,满足以下条件时可以尝试主动申请:

- 用卡满6个月:大部分银行要求至少用卡半年才接受提额申请

- 近6个月无逾期:还款记录良好是基本前提

- 消费额度达标:每月消费达到现有额度的60%以上

- 消费笔数充足:每月至少15笔以上交易记录

- 有分期或取现记录:让银行有盈利空间

申请渠道方面,可以通过银行官方APP、客服电话、网点柜台等多种方式。其中,电话申请的成功率相对较高,因为可以与客服沟通,说明提额理由(如出国旅游、装修房屋等大额消费需求)。

临时额度应该如何使用?

临时额度是银行提供的短期授信额度提升方案,通常有效期为1-3个月。合理使用临时额度不仅能解决短期资金需求,还能为固定额度提升创造条件。

临时额度的申请门槛相对较低,即使用卡时间不长也可能获批。在节假日、旅游季、大型促销活动前,银行往往会主动邀请客户申请临时额度。如果有大额消费计划,提前申请临时额度是明智选择。

使用临时额度时需要注意:临时额度部分通常不能分期,需要在到期时一次性还清;临时额度的使用情况会被银行记录,如果使用良好并按时还款,会成为固定额度提升的重要参考依据。因此,申请临时额度后一定要充分使用并按时还款,不要申请了却不用。

小编观点:临时额度是一把双刃剑。用得好可以加速固定额度提升,用不好(如逾期或还款困难)反而会影响信用评级。建议在确保有还款能力的前提下申请和使用,不要为了提额而盲目追求高额度。

不同银行的提额特点有哪些差异?

虽然养卡提额有通用规律,但各家银行的风控标准和提额偏好存在明显差异,了解这些特点可以更有针对性地制定策略。

国有大行(工农中建交)相对保守,提额速度较慢但额度稳定,更看重存款、理财等综合资产关系。股份制银行(招商、中信、浦发等)提额相对积极,注重消费活跃度和分期贡献。地方性银行(如宁夏银行等)提额政策灵活,但初始额度通常较低。

| 银行类型 | 提额特点 | 养卡重点 |

|---|---|---|

| 国有大行 | 提额慢但稳定,看重综合资产 | 增加存款、购买理财产品 |

| 股份制银行 | 提额较快,注重消费和分期 | 保持高消费频率,适度分期 |

| 地方银行 | 政策灵活,初始额度低 | 主动申请,展示还款能力 |

| 外资银行 | 审核严格,提额门槛高 | 保持良好征信,提供收入证明 |

针对宁夏银行等地方性银行,提额技巧可以总结为:保持良好信用记录是基础,主动申请是关键,临时额度是跳板。由于地方银行客户基数相对较小,人工审核的比重更大,因此主动与银行沟通、说明提额需求往往能取得更好效果。

哪些行为会导致降额或封卡?

在追求提额的同时,必须警惕可能触发风控的高风险行为。一旦被银行判定为异常账户,不仅提额无望,还可能面临降额甚至封卡的严重后果。

以下行为是银行风控的重点监控对象:

- 套现行为:在同一商户反复大额交易、整数交易、非营业时间交易等

- 逾期还款:尤其是连续逾期或逾期金额较大

- 异常消费:突然出现与日常消费习惯不符的大额交易

- 频繁取现:取现比例过高会被视为资金链紧张

- 征信恶化:其他银行信用卡或贷款出现逾期

- 虚假信息:申请时提供虚假收入证明或联系方式

一旦收到银行的风险提示短信或电话,要立即调整用卡行为,必要时主动联系银行说明情况。预防永远比补救更重要,养卡过程中要始终保持对风险的敏感度。

小编观点:提额是长期过程,不要急功近利。见过太多案例,为了快速提额采取激进手段,最终反而被降额封卡,得不偿失。稳扎稳打、模拟真实消费,虽然慢一些但更安全可靠。记住,信用卡是金融工具而非提款机,合理使用才能长久受益。

可参考的法规与公开资料来源

- 中国人民银行《信用卡业务管理办法》

- 银保监会关于信用卡风险管理的相关规定

- 各商业银行官方网站信用卡使用指南

- 个人征信管理相关法律法规

- 银行业协会发布的信用卡行业自律公约