各个银行提额周期及养卡方案,各位卡友都还不是很清楚吧,今天小编给大家带来详细的介绍,大家可以阅读一下,希望能给你带来参考价值。

各大银行的提额周期一般是多久?

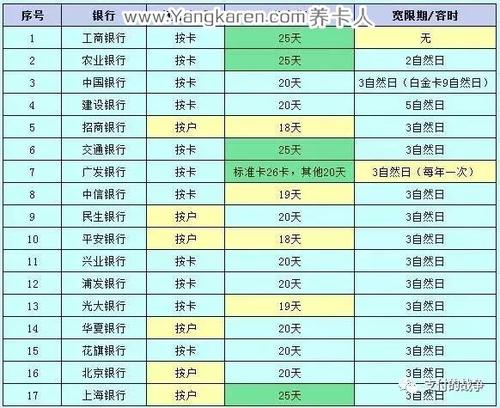

不同银行的信用卡提额周期存在明显差异。大部分银行的固定额度调整周期为6个月,但各家银行在实际操作中会根据持卡人的用卡情况灵活调整。招商银行、交通银行等股份制银行通常3-6个月就可以申请提额,而四大国有银行相对保守,一般需要6-12个月才会考虑提额申请。

从提额难度来看,招商银行被公认为提额最快的银行之一,只要用卡行为良好,首次提额最快3个月即可实现。中信银行、广发银行也相对容易提额,通常半年左右就有机会。而工商银行、建设银行等国有银行则更注重持卡时间和综合资质,提额周期普遍较长。

| 银行名称 | 最短提额周期 | 常规提额周期 | 提额难度 |

|---|---|---|---|

| 招商银行 | 3个月 | 6个月 | 较易 |

| 交通银行 | 3个月 | 6个月 | 较易 |

| 中信银行 | 6个月 | 6个月 | 中等 |

| 广发银行 | 6个月 | 6个月 | 中等 |

| 工商银行 | 6个月 | 12个月 | 较难 |

| 建设银行 | 6个月 | 12个月 | 较难 |

小编观点:选择主力卡时,建议优先考虑招商、交通等提额快的银行。如果你的消费需求不高,其实没必要盲目追求高额度,合理的额度配置更有利于维护个人征信健康。

什么样的养卡方案最有效?

有效的养卡方案核心在于模拟真实消费场景,保持适度活跃度,避免银行风控。简单来说,就是要让银行看到你是一个正常消费、有还款能力的优质客户,而不是套现或高风险用户。

具体操作上,需要注意以下几个关键要素:

- 消费频次:每月刷卡15-25笔,分散在不同日期和时间段

- 消费金额:单笔金额控制在额度的30%以内,避免大额整数交易

- 消费类型:涵盖餐饮、超市、加油、娱乐等多种商户类型

- 账单利用率:保持在30%-70%之间,既显示消费需求又不过度透支

- 还款习惯:按时全额还款,偶尔可以分期展示资金需求

提额方式

申请条件

生效时间

有效期

小编观点:招商银行确实适合作为主力卡培养,但前提是你的消费能力要匹配。如果月消费不足3000元,其实任何银行的初始额度都够用,盲目追求高额度反而可能带来过度消费的风险。

分期对提额真的有帮助吗?

适度分期确实有助于提额,但并非分期越多越好,关键在于让银行看到你的资金需求和还款能力。银行发行信用卡的主要盈利来源就是分期手续费和利息,因此愿意分期的客户往往更受银行青睐。

合理的分期策略应该是:

- 每3-6个月做一次账单分期或消费分期

- 分期金额控制在账单总额的30%-50%

- 选择3-6期的中短期分期,避免长期分期增加负担

- 提额前1-2个月可以适当增加分期频率

- 分期后保持按时还款,展示良好信用

但要警惕过度分期的陷阱。频繁大额分期会让银行怀疑你的还款能力,反而可能导致风控。此外,分期手续费实际年化利率通常在13%-18%之间,如果只是为了提额而分期,成本并不划算。最理想的状态是在有真实资金需求时选择分期,既满足了消费需求,又向银行展示了价值。

提交财力证明能加快提额吗?

提交财力证明是提额的有效辅助手段,特别是对于国有银行和额度提升遇到瓶颈的情况。财力证明能够直接向银行证明你的还款能力,降低银行的风险顾虑。

有效的财力证明材料包括:

- 房产证明:房产证复印件及近期水电煤缴费单,证明力最强

- 车辆证明:机动车行驶证复印件,需为本人名下

- 银行流水:近3-6个月的工资流水或大额存款流水

- 理财证明:基金、股票、理财产品等资产证明

- 收入证明:单位开具的收入证明或个税缴纳证明

提交方式方面,招商银行支持通过掌上生活APP在线上传,也可以传真至021-38566200或邮寄至信用卡中心。其他银行通常可以通过官方APP、客服热线或网点柜台提交。

| 证明材料 | 证明效力 | 适用银行 | 注意事项 |

|---|---|---|---|

| 房产证 | ★★★★★ | 所有银行 | 需配合水电煤账单 |

| 车辆行驶证 | ★★★★ | 所有银行 | 需为本人或配偶名下 |

| 银行流水 | ★★★★ | 所有银行 | 需显示稳定收入 |

| 理财资产 | ★★★ | 股份制银行 | 金额需达到一定规模 |

小编观点:财力证明更适合作为提额的"临门一脚",而不是唯一依赖。良好的用卡习惯才是提额的根本。如果你有充足的财力证明但用卡记录很差,银行依然可能拒绝提额。两者结合,效果最佳。

哪些行为会影响提额甚至导致降额?

银行的风控系统会持续监控持卡人的用卡行为,某些高风险行为不仅会导致提额失败,还可能触发降额甚至封卡。了解这些红线,才能有效规避风险。

需要特别警惕的高风险行为:

- 逾期还款:即使只逾期一天,也会在征信报告中留下记录

- 套现嫌疑:频繁在同一商户大额交易,或在非营业时间刷卡

- 空卡状态:长期不使用或每月只有一两笔交易

- 整数交易:经常出现5000、10000等整数金额

- 异常时间:凌晨或深夜在实体店刷卡

- 跳码商户:频繁在优惠类商户(如公益类、批发类)消费

- 短时间多笔:几分钟内连续多笔交易

此外,负债率过高也是影响提额的重要因素。如果你的信用卡总授信额度已经很高,或者有较多未结清的贷款,银行会认为你的还款压力较大,从而拒绝提额申请。建议将总负债率控制在月收入的50%以内,信用卡使用率控制在总授信的70%以内。

不同消费需求如何选择主力卡?

选择主力卡不能只看提额速度,更要结合自己的消费习惯和实际需求。盲目追求高额度或快速提额,可能导致选择了不适合自己的卡片。

根据不同消费场景的建议:

- 日常消费为主:选择交通银行、平安银行,超市、加油优惠多

- 海淘境外消费:选择招商银行、中信银行,境外消费积分高

- 餐饮娱乐:选择广发银行、浦发银行,餐饮类权益丰富

- 商务出差:选择工商银行、建设银行,机场贵宾厅等商务权益好

- 追求提额速度:选择招商银行、交通银行作为主力培养

如果你的月消费金额不高(低于3000元),其实没有必要过度关注提额。一张额度适中、权益匹配的信用卡,远比一张高额度但不实用的卡更有价值。合理规划2-3张不同银行的信用卡,根据消费场景灵活使用,既能享受各种优惠,又能保持良好的信用记录。

小编观点:信用卡是金融工具,不是攀比工具。额度够用就好,关键是要用得明白、还得起。与其花大量精力研究养卡提额,不如把时间用在提升收入能力上,这才是根本之道。

可参考的法规与公开资料来源

- 中国人民银行《信用卡业务管理办法》

- 各商业银行信用卡官方网站及客户服务条款

- 银保监会关于信用卡业务的风险提示公告

- 《征信业管理条例》及个人征信相关规定