哈尔滨信用卡提额养卡,哪个银行的信用卡好提额,各位卡友都还不是很清楚吧,今天小编给大家带来详细的介绍,大家可以阅读一下,希望能给你带来参考价值。

哈尔滨地区哪些银行的信用卡更容易提额?

从哈尔滨本地用户的实际反馈来看,招商银行、中信银行和交通银行在提额速度和幅度上表现较为突出。招商银行通常3-6个月即可迎来首次提额机会,提额幅度在20%-50%之间;中信银行对消费多元化的用户较为友好,养卡3个月后主动提额概率较高;交通银行则以"用卡即提额"著称,刷卡达到一定笔数系统会自动评估提额。

相比之下,国有四大行(工农中建)的提额门槛相对较高,通常需要6-12个月的养卡周期,但提额后的额度稳定性更好。对于哈尔滨地区的用户来说,如果追求快速提额,可以优先选择股份制商业银行;如果看重长期额度稳定,国有银行也是不错的选择。

| 银行类型 | 提额周期 | 提额幅度 | 养卡难度 |

|---|---|---|---|

| 招商银行 | 3-6个月 | 20%-50% | 较低 |

| 中信银行 | 3-6个月 | 30%-60% | 中等 |

| 交通银行 | 2-4个月 | 15%-40% | 较低 |

| 国有四大行 | 6-12个月 | 10%-30% | 较高 |

信用卡养卡提额的核心逻辑是什么?

信用卡提额的本质是银行对持卡人信用状况和消费能力的重新评估。银行通过监测用户的刷卡频率、消费场景、还款记录、负债率等多维度数据,来判断是否给予更高的授信额度。简单来说,银行需要看到两个信号:一是你有持续的消费需求,二是你有稳定的还款能力。

从风控角度看,银行更青睐那些能为其带来收益的优质客户。这包括经常刷卡消费、偶尔办理分期、适度使用取现功能的用户。但需要注意的是,过度取现、频繁逾期、长期空卡等行为会被银行视为高风险信号,不仅无法提额,还可能面临降额甚至封卡的风险。

小编观点:很多卡友误以为养卡就是疯狂刷卡,其实这是片面的理解。真正的养卡是模拟真实消费场景,让银行看到你是一个正常用卡、理性消费的优质客户。与其每天刷十几笔小额交易,不如保持每月20-30笔、覆盖不同行业的自然消费,这样的用卡行为更符合银行的风控模型。

科学养卡提额需要掌握哪些关键技巧?

养卡提额并非无章可循,掌握刷卡频率、消费场景、还款策略和银行让利四大维度,可以显著提高提额成功率。

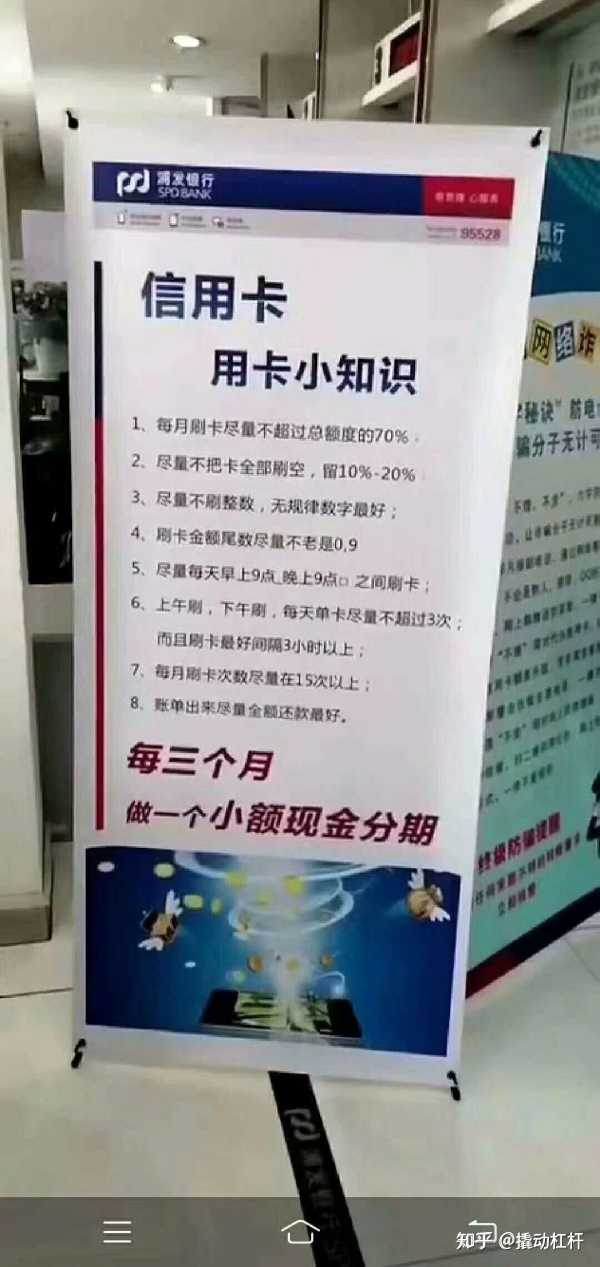

刷卡频率与额度使用

- 月刷卡次数:建议保持在25-35笔之间,过少显示消费需求不足,过多可能被怀疑异常交易

- 额度使用率:每月刷卡总额占授信额度的60%-80%为最佳区间,既体现消费能力又留有余地

- 单笔金额分布:大中小额交易合理搭配,避免每笔都是整数或固定金额

- 刷卡时间:尽量在正常营业时间(9:00-22:00)消费,深夜刷卡容易触发风控

消费场景多元化

银行系统会识别商户类型,消费场景越丰富,用卡评分越高。建议覆盖以下类别:

- 餐饮娱乐:餐厅、咖啡厅、电影院、KTV等

- 日常购物:超市、便利店、百货商场、服装店等

- 生活服务:加油站、美容美发、健身房、医疗机构等

- 线上消费:电商平台、外卖平台、网络服务等

小编观点:养卡提额是一个需要耐心的过程,切忌急功近利。见过太多卡友为了快速提额而频繁分期、大额取现,结果不仅没提额反而增加了财务负担。建议大家制定一个3-6个月的养卡计划,按部就班执行,自然会收到银行的提额邀请。记住,银行喜欢的是长期稳定的优质客户,而不是短期冲量的投机者。

不同额度阶段的养卡策略有何区别?

信用卡额度从几千到几万甚至更高,不同额度阶段需要采用差异化的养卡策略。

初始额度阶段(5000元以下)

这个阶段的重点是建立良好的用卡习惯和信用记录。由于额度较低,建议:

- 每月刷卡20-25笔,保持高频小额消费

- 额度使用率控制在70%-85%,充分展示消费需求

- 坚持全额还款,不要逾期或最低还款

- 3个月后可尝试小额分期(1000-2000元)

- 主动申请提额,通常3-6个月可提升至1-2万

成长额度阶段(5000-30000元)

这个阶段是快速提额的黄金期,策略调整为:

- 月刷卡次数增加至30-40笔,消费场景更加多元

- 额度使用率保持在60%-75%,避免刷爆

- 每季度办理一次分期,金额3000-5000元

- 适当使用取现功能,但频率不超过每月1次

- 关注银行提额活动,配合完成任务可加速提额

高额度阶段(30000元以上)

达到这个阶段后,维护比提升更重要:

- 保持稳定的消费习惯,月刷卡25-35笔即可

- 额度使用率可降至50%-60%,体现财务宽裕

- 减少分期和取现频率,展示还款实力

- 关注银行邀请的专属提额通道

- 可申请多张卡片,通过总授信提升整体额度

养卡过程中需要避免哪些误区?

许多持卡人在养卡过程中因为操作不当,不仅没能提额,反而触发了银行风控。以下几种行为务必避免:

高危行为清单

- 频繁大额整数交易:如经常刷9999元、5000元等整数,容易被识别为套现

- 非营业时间刷卡:凌晨在餐饮店刷卡、深夜在商场消费等异常行为

- 同一商户反复刷卡:短期内在同一POS机多次交易

- 刷卡后立即还款再刷出:这种"还进刷出"是典型的套现特征

- 长期在低费率商户消费:如批发市场、房地产、公益类商户

- 异地消费异常:短时间内在不同城市刷卡

- 逾期还款:即使一次逾期也会严重影响提额

常见认知误区

- 误区一:刷卡次数越多越好——过度刷卡反而引起怀疑

- 误区二:必须刷爆才能提额——合理使用比刷爆更重要

- 误区三:分期越多提额越快——过度分期增加负债率

- 误区四:取现能快速提额——频繁取现是风险信号

- 误区五:养卡可以走捷径——只有真实消费才是长久之道

小编观点:在哈尔滨地区接触过不少因为不当养卡被降额甚至封卡的案例。有位朋友为了快速提额,每天在同一台POS机刷十几笔,结果一个月后卡片被冻结。还有人听信所谓的"养卡秘籍",频繁在批发类商户大额消费,最终被银行列入黑名单。记住,银行的风控系统比我们想象的更智能,任何投机取巧的行为都可能得不偿失。踏踏实实模拟真实消费,才是养卡提额的正道。

如何判断自己的信用卡是否具备提额条件?

并非所有信用卡都适合立即申请提额,需要综合评估多个维度的指标。

自查提额条件

- 持卡时间:至少使用满3个月,最佳时机是6个月后

- 刷卡记录:近3个月月均刷卡20笔以上,消费场景多元

- 还款情况:连续6个月按时还款,无逾期记录

- 额度使用:月均额度使用率在60%以上

- 负债情况:总负债率不超过收入的50%

- 征信状况:近半年无其他贷款逾期,查询次数不超过6次

银行主动提额的信号

当你的用卡行为符合银行标准时,可能会收到以下提额信号:

- 收到银行发送的提额邀请短信或APP推送

- 信用卡APP显示"可提额度"或"专属提额通道"

- 客服电话邀请办理分期或提额

- 临时额度频繁自动提升

| 评估项目 | 合格标准 | 优秀标准 |

|---|---|---|

| 持卡时长 | ≥3个月 | ≥6个月 |

| 月刷卡笔数 | ≥20笔 | ≥30笔 |

| 额度使用率 | ≥60% | 70%-80% |

| 还款记录 | 无逾期 | 连续全额还款 |

| 消费场景 | ≥5类 | ≥8类 |

| 让利行为 | 偶尔分期 | 定期分期+取现 |

哈尔滨地区用户养卡提额的特殊注意事项

由于地域差异,哈尔滨地区的持卡人在养卡时需要关注一些本地化因素。

本地消费特点

- 冬季供暖费、取暖设备等大额支出可合理利用信用卡支付

- 哈尔滨本地商圈(中央大街、秋林商圈等)的消费更容易被识别为真实交易

- 本地连锁超市、餐饮品牌的刷卡记录权重较高

- 避免在冰雪旅游旺季频繁异地刷卡,容易触发风控

银行网点资源

哈尔滨作为省会城市,各大银行网点齐全,建议:

- 定期到银行网点办理业务,增加与银行的互动

- 通过网点申请提额,成功率可能高于线上申请

- 参加银行在本地举办的持卡人活动

- 咨询网点客户经理,获取个性化提额建议

可参考的法规与公开资料来源

- 中国人民银行《信用卡业务管理办法》

- 各商业银行官方网站信用卡章程及用卡指南

- 银保监会关于信用卡业务的风险提示公告

- 《征信业管理条例》及个人征信相关规定

- 各银行信用卡中心官方客服热线提供的用卡建议