多国境外机养卡提额,各位卡友都还不是很清楚吧,今天小编给大家带来详细的介绍,大家可以阅读一下,希望能给你带来参考价值。

境外消费真的能帮助信用卡提额吗?

境外消费确实是银行评估持卡人信用等级的重要维度之一。从银行风控角度来看,具备境外消费能力的客户通常意味着更高的消费层级和还款能力,这类客户的违约风险相对较低,因此银行更愿意给予额度提升。

境外刷卡消费会产生货币转换手续费(通常为1%-2%)以及汇兑差额,这些都是银行的利润来源。当持卡人频繁进行境外消费时,不仅为银行创造了手续费收益,还展示了自身的消费实力和用卡活跃度。特别是在欧美、日韩、东南亚等多个国家和地区的消费记录,能够有效提升银行对持卡人的综合评分。

- 境外消费金额占比建议保持在总消费的10%-20%

- 优先选择酒店、航空、餐饮等优质商户类型

- 避免在同一商户频繁大额交易

- 保持消费地域的多样性,覆盖不同国家

小编观点:虽然多国境外机在技术上能够模拟境外消费,但使用时必须注意合理性和真实性。建议将境外机消费与真实本地消费相结合,保持消费场景的逻辑性,避免出现早上在美国消费、晚上在日本消费这种明显不合理的情况。

如何科学搭配理财产品来辅助提额?

购买发卡银行的理财产品是提升综合贡献度的有效手段。银行更青睐那些不仅使用信用卡,还在本行有资产沉淀的客户,这类客户被视为高价值客户,提额成功率通常能提升30%-50%。

理财产品的选择和配置需要遵循以下策略:

- 金额匹配原则:理财金额建议为信用卡额度的20%-50%,例如额度5万的卡,配置1-2.5万的理财

- 期限选择:优先选择3-6个月的中短期产品,既能展示资金实力,又保持流动性

- 产品类型:稳健型理财优于激进型,定期存款、结构性存款效果最佳

- 持续性:保持连续购买,而非一次性大额后长期空白

| 信用卡额度 | 建议理财金额 | 推荐产品类型 | 预期提额幅度 |

|---|---|---|---|

| 1-3万 | 5千-1万 | 货币基金、短期理财 | 20%-30% |

| 3-5万 | 1-2.5万 | 结构性存款、定期 | 30%-40% |

| 5-10万 | 2.5-5万 | 大额存单、私银产品 | 40%-60% |

| 10万以上 | 5万以上 | 组合配置、专属理财 | 50%以上 |

传统POS机养卡为什么容易触发风控?

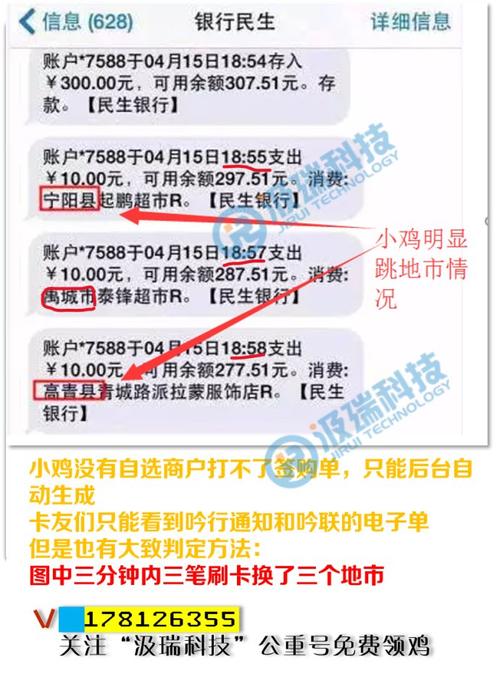

传统大POS机在养卡过程中存在明显的技术缺陷。最核心的问题在于商户池固定和地域限制,这两个因素会在银行风控系统中留下明显的异常特征。

当持卡人长期在相同或相似的商户消费时,银行系统会识别出以下风险信号:

- 商户重复率过高:同一商户每月出现3次以上即可能被标记

- 消费时间规律性:固定时间段、固定金额的交易模式

- 地域单一性:长期在同一城市甚至同一区域消费

- 商户类型单调:缺乏餐饮、娱乐、旅游等多样化场景

大POS机不能跨省使用的限制更是致命伤。现代人的生活轨迹本应是多元化的,包括出差、旅游、探亲等场景,如果信用卡消费记录始终局限在一个城市,这本身就是一个异常信号。一旦被银行判定为疑似套现行为,不仅提额无望,还可能面临降额甚至封卡的风险。

小编观点:养卡的本质是模拟真实消费场景,而不是机械地刷卡。无论使用什么设备,都要遵循"真实、多元、合理"的原则。建议将POS机消费控制在总消费的60%-70%,其余通过线上支付、扫码支付等方式完成,这样的消费结构才更接近正常用户。

蓝牙POS机相比传统设备有哪些优势?

蓝牙POS机作为新一代养卡工具,在功能设计上充分考虑了银行风控的特点。其最大优势在于商户池的丰富性和全国漫游功能,能够有效规避传统设备的风控风险。

蓝牙POS机的核心技术特点包括:

| 功能特性 | 技术实现 | 养卡价值 |

|---|---|---|

| 智能商户匹配 | 根据时间、地点自动切换商户 | 避免商户重复,降低风控 |

| 全国漫游 | GPS定位自动匹配本地商户 | 模拟真实出行消费场景 |

| 多元MCC码 | 覆盖餐饮、酒店、娱乐等类型 | 提升消费多样性评分 |

| 境外通道 | 支持多国商户模拟 | 增加境外消费权重 |

| 小额免密 | 支持云闪付、NFC支付 | 符合现代支付习惯 |

虽然蓝牙POS机通常会收取2元左右的提现费用,但相比传统设备,其在提额效果上的优势远超这点成本。更重要的是,通过合理使用蓝牙POS机,可以将提额周期从传统的6-12个月缩短到3-6个月,综合收益远高于手续费支出。

养卡提额的完整操作策略是什么?

科学的养卡提额需要多维度配合,单一手段很难达到理想效果。最有效的方案是将境外消费、理财配置、多元支付、账单管理等要素有机结合,形成完整的提额体系。

以下是经过实践验证的养卡提额完整方案:

- 消费结构优化

- 境外消费占比10%-20%(使用多国境外机)

- 本地优质商户消费占比30%-40%

- 线上支付占比20%-30%

- 小额高频消费占比20%-30%

- 金额控制策略

- 每月总消费额度使用率保持在70%-90%

- 单笔消费不超过额度的30%

- 避免整数交易,多用带零头的金额

- 大额消费后及时还款,展示还款能力

- 时间分布规划

- 消费时间分散在早中晚各时段

- 避免深夜或凌晨交易

- 周末和节假日适当增加消费频次

- 每月保持20-30笔交易记录

- 账单管理技巧

- 按时全额还款,保持零逾期记录

- 偶尔使用分期业务(3-6期为宜)

- 适当保留5%-10%的账单到下期

- 避免还款后立即刷空

小编观点:养卡提额是一个系统工程,需要耐心和策略。建议新手先从基础做起,保证按时还款和多元消费,再逐步引入境外机、理财等高级手段。切记不要急功近利,频繁申请提额反而会引起银行警觉。一般建议每3-6个月主动申请一次提额,期间通过优质用卡记录让银行主动邀请提额。

使用养卡设备需要注意哪些风险?

虽然养卡提额是合理的金融需求,但使用各类POS设备时必须警惕潜在风险。最大的风险来自于不规范操作和设备选择不当,这可能导致信用卡被风控、降额甚至封卡。

需要重点防范的风险点包括:

- 二清机风险:选择无支付牌照的设备,资金安全无保障

- 跳码风险:实际商户与签购单不符,触发银行风控

- 费率陷阱:超低费率往往意味着跳码或其他猫腻

- 信息泄露:劣质设备可能窃取卡片信息

- 过度依赖:完全依赖POS机消费,缺乏真实交易

| 风险类型 | 识别方法 | 防范措施 |

|---|---|---|

| 二清机 | 查询支付牌照,核对结算主体 | 只选择有央行支付牌照的正规机构 |

| 跳码 | 对比签购单与实际商户类型 | 选择商户池稳定的品牌设备 |

| 低费率陷阱 | 低于0.55%的费率需警惕 | 接受合理费率,不贪图便宜 |

| 信息安全 | 检查设备是否有安全认证 | 定期更换设备,监控账户异常 |

可参考的法规与公开资料来源

- 中国人民银行《银行卡收单业务管理办法》

- 中国银联《银联卡收单机构商户风险管理规则》

- 各商业银行信用卡章程及用卡指南

- 中国支付清算协会官方网站公告

- 《非金融机构支付服务管理办法》相关规定

- 各银行信用卡中心官方风险提示