卡神是在养卡提额,各位卡友都还不是很清楚吧,今天小编给大家带来详细的介绍,大家可以阅读一下,希望能给你带来参考价值。

什么是信用卡养卡提额?

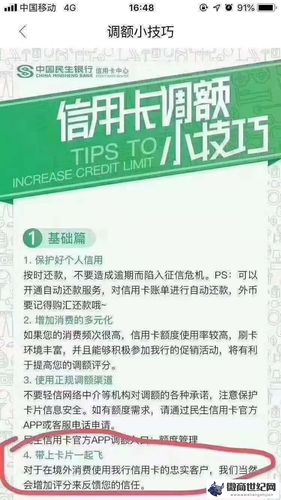

信用卡养卡提额是指通过科学合理的用卡行为,向银行展示良好的消费能力和还款信用,从而获得银行主动或申请提升信用额度的过程。本质上,这是持卡人与银行之间建立信任关系的过程,银行通过大数据分析你的用卡习惯、消费场景、还款记录等维度,评估是否给予更高的授信额度。

养卡并非投机取巧,而是需要持卡人真实、高频、多元化地使用信用卡,让银行看到你的消费需求和还款实力。通常来说,一张新卡需要3-6个月的养卡周期,期间保持良好的用卡记录,才有机会获得首次提额。

银行评估提额的核心指标有哪些?

银行在决定是否给持卡人提额时,会综合考量多个维度的数据。消费频次、消费金额、还款记录、负债率是四大核心指标,任何一项出现问题都可能影响提额结果。

| 评估维度 | 权重等级 | 具体要求 |

|---|---|---|

| 还款记录 | ★★★★★ | 零逾期,按时足额还款 |

| 消费频次 | ★★★★☆ | 每月刷卡15-25笔以上 |

| 消费金额 | ★★★★☆ | 月消费额度占比60%-80% |

| 消费场景 | ★★★☆☆ | 涵盖餐饮、购物、娱乐等多类型 |

| 负债率 | ★★★★☆ | 总负债不超过月收入的50% |

此外,银行还会关注持卡人的职业稳定性、收入水平、资产状况等外部因素。如果能主动向银行提供收入证明、资产证明,也能加速提额进程。

小编观点:很多卡友误以为只要多刷卡就能提额,其实银行更看重的是用卡质量而非数量。与其每天刷十几笔小额交易,不如保证每月有几笔真实的中大额消费,配合多元化的消费场景,这样的用卡数据才更有说服力。

高频刷卡养卡的正确方式是什么?

高频刷卡是养卡的基础策略,但必须建立在真实消费的基础上。银行风控系统能够识别异常交易模式,如果频繁在同一商户、同一时间段、同一金额刷卡,很容易被系统标记为套现行为,不仅无法提额,还可能导致降额甚至封卡。

正确的高频刷卡应该做到以下几点:

- 消费场景多样化:涵盖超市、餐饮、加油站、百货商场、线上购物等不同类型

- 消费时间分散:避免集中在某个时间段刷卡,模拟真实生活消费节奏

- 消费金额合理:大小额交易结合,既有几十元的日常消费,也有数百上千元的正常开支

- 避免整数交易:尽量不要刷整数金额,如1000元、5000元等

- 保留消费凭证:重要消费保留小票或发票,以备银行核查

消费额度占比

提额成功率

建议操作

小编观点:大额消费后立即申请提额是个技巧活。建议在账单日前3-5天完成大额消费,然后在账单日当天或次日致电客服,这时你的消费数据刚刚更新,银行能看到最新的用卡情况,审批通过的概率更高。记得强调是永久提额而非临时额度。

取现和分期对提额有什么影响?

这是很多持卡人容易陷入的误区。信用卡取现会产生高额手续费和利息,通常取现手续费为1%-3%,日息万分之五,折合年化利率超过18%,成本极高。更重要的是,频繁取现会被银行视为资金紧张的信号,反而不利于提额。

至于分期,虽然银行能从中获得手续费收益,但过度分期会增加负债率,影响银行对你还款能力的评估。建议偶尔使用分期功能即可,比如每半年做一次3-6期的账单分期,既能让银行赚到手续费,又不会过度增加负债压力。

- 取现的负面影响:高成本、显示资金紧张、占用额度、影响信用评分

- 分期的合理使用:每半年1-2次、选择3-6期、金额不超过总额度的30%

- 最优还款策略:全额还款为主,偶尔分期表明用卡需求

按时还款为什么是提额的第一要素?

无论养卡技巧多么高明,按时足额还款永远是提额的前提条件。一旦出现逾期记录,不仅会产生罚息和滞纳金,还会在征信报告上留下污点,直接导致提额申请被拒,严重的甚至会被降额封卡。

银行的风控逻辑很简单:一个连按时还款都做不到的客户,怎么能放心给他更高的额度?因此,建议所有持卡人设置自动还款或还款提醒,确保在还款日前完成还款。如果资金周转确实困难,也要至少还上最低还款额,保持账户正常状态。

| 还款方式 | 对提额的影响 | 适用场景 |

|---|---|---|

| 全额还款 | 最佳,零利息零负担 | 资金充裕时的首选 |

| 账单分期 | 良好,银行有收益 | 大额消费后合理使用 |

| 最低还款 | 一般,产生利息 | 临时资金紧张时应急 |

| 逾期还款 | 极差,严重影响信用 | 必须避免 |

小编观点:建议大家养成记账的习惯,清楚知道每张卡的账单日和还款日。我个人的做法是在手机日历上设置还款提醒,提前3天就开始准备还款资金。另外,如果有多张信用卡,可以错开账单日,这样能更好地利用免息期,减轻还款压力。

养卡提额通常需要多长时间见效?

养卡提额不是一蹴而就的过程,需要持卡人有足够的耐心。一般来说,新卡首次提额需要3-6个月,之后每次提额间隔通常为6个月。不同银行的提额周期和幅度也有差异。

四大国有银行(工农中建)相对保守,提额周期较长但额度稳定;股份制银行(招商、中信、浦发等)提额较为积极,但风控也更严格;外资银行(花旗、渣打等)额度起点高,但提额空间有限。了解各家银行的特点,可以帮助你制定更有针对性的养卡策略。

| 银行类型 | 首次提额周期 | 提额幅度 | 提额难度 |

|---|---|---|---|

| 国有银行 | 6-12个月 | 20%-50% | 较难 |

| 股份制银行 | 3-6个月 | 30%-100% | 中等 |

| 城商行 | 3-6个月 | 50%-200% | 较易 |

| 外资银行 | 6-12个月 | 10%-30% | 较难 |

养卡提额过程中有哪些禁忌行为?

在养卡过程中,有些行为是绝对要避免的,否则不仅无法提额,还可能带来严重后果。套现、逾期、频繁申卡、过度负债是四大禁忌,任何一项都可能让你的养卡努力付诸东流。

- 严禁套现:使用POS机或其他方式将信用额度套现,一旦被发现将面临封卡和法律风险

- 避免逾期:哪怕一次逾期都会严重影响信用记录,提额基本无望

- 控制申卡频率:短期内频繁申请信用卡会让银行质疑你的财务状况

- 合理控制负债:多张信用卡总负债不要超过月收入的50%

- 不要刷空额度:长期保持额度使用率在90%以上,银行会认为你过度依赖信用卡

- 避免异常交易:深夜大额刷卡、频繁境外消费等异常行为会触发风控

小编观点:养卡的本质是建立信任,而不是钻空子。我见过太多朋友因为急于求成,使用各种"技巧"结果反而被降额封卡。记住,银行的风控系统比我们想象的要智能得多,任何投机取巧的行为都可能被识别。踏踏实实用卡,真实消费,按时还款,才是提额的正道。

如何主动申请信用卡提额?

除了等待银行系统自动提额,持卡人也可以主动申请。选择合适的时机主动申请,成功率会大幅提升。最佳申请时机包括:完成大额消费后、账单日刚过、用卡满6个月、收入明显提升时。

申请提额的渠道主要有三种:

- 电话申请:致电银行客服热线,转人工服务,说明提额需求和理由

- 网上银行/手机APP:在额度管理页面直接申请,系统自动审批

- 网点柜台:携带收入证明、资产证明等材料到银行网点申请

申请时要注意话术技巧,强调自己的消费需求和还款能力,比如"最近有装修/旅游计划,现有额度不够用",而不是简单地说"我想提额"。如果能提供收入证明、房产证明等材料,成功率会更高。

可参考的法规与公开资料来源

- 中国人民银行《信用卡业务管理办法》

- 银保监会关于信用卡业务的相关规定和风险提示

- 各商业银行官方网站信用卡章程及使用说明

- 个人征信管理相关法律法规

- 《商业银行信用卡业务监督管理办法》